Crise de l’euro : la prochaine crise, selon Greenspan par Simone Wapler

Selon Alan Greenspan, l’euro sera le foyer de la nouvelle crise et plus précisément, le détonateur sera la Grèce ou l’Italie.

L’homme qui en décembre 1996 avait dénoncé « l’exubérance irrationnelle » des marchés actions a été le témoin des plus grandes crises. Il nous a confié la semaine dernière ses craintes quant à l’euro et l’Europe.

Le président de la Fed de 1987 à 2006 était, la semaine dernière, invité à nos réflexions économiques et nous avons interrogé à Baltimore ce vieux briscard des crises financières.

Alan Greenspan présidait la Fed lors de deux krachs majeurs – celui de 1987 et celui de la bulle internet. C’est aussi lui qui a organisé en 1998 le sauvetage du fonds spéculatif LTCM qui répliquait les théories de deux prix Nobel d’économie (Scholes et Merton). Avant sa chute, les positions ouvertes par ce fonds atteignaient 1 200 milliards de dollars, soit l’équivalent du PIB de la France de l’époque.

Dans sa jeunesse Greenspan a aussi défendu des idées très proches de celles qui nous défendons dans ces colonnes : le libre marché (avec la sanction de la faillite), l’étalon-or pour limiter les bulles de crédit, l’Etat minimal, la liberté.

Au cours de notre entretien, il a indiqué qu’il pensait qu’une bonne gestion monétaire par une banque centrale pouvait être à la hauteur de la stabilité apportée par l’étalon-or. Le moins qu’on puisse dire est que son expérience ne fut pas concluante.

Grenspan est un communicant expert en langue de bois et en grumble-mumble, autrement dit en français, du marmonnement jargonneux ou du gloubi-boulga. Nous n’attendions pas de lui de citations chocs. Pour extraire la quintessence de ce qui a été dit, nous avons dû écouter les enregistrements pour en quelque sorte sortir le diamant de sa gangue puis le tailler et le polir.

Comme je l’écrivais dans ma précédente chronique, Greenspan s’est exprimé sur l’euro. Mais cela s’est produit à un moment inattendu de notre entretien.

Question : Nous voudrions parler du vol institutionnalisé. Les banquiers centraux pensent-ils aux conséquences de leurs actes sur les ménages qui ont épargné leur vie durant, qui s’attendaient à l’effet des intérêts composés sur leurs économies mais qui doivent maintenant envisager qu’ils n’auront pas de croissance de leur épargne ?

Ils arrivent à la fin de leur vie active et ils n’ont aucune compensation possible car personne ne leur avait donné de préavis .

Vous avez mentionné le Brexit, Donald Trump dans une certaine mesure, l’indépendance de l’Ecosse. Je voudrais aussi débattre de savoir si ces votes se seraient produits aussi avec des taux d’intérêt positifs ?

Je dis cela parce que quand je regarde les votes Brexit et Trump, cela fait surgir la question de l’immigration au Royaume-Uni.

Pourtant, la plupart des électeurs qui ont voté pour le Brexit ne travaillent pas. Il ne sont pas confrontés à un problème d’immigrés qui leur prendraient leur travail, mais ils sont confrontés au problème de devoir épargner de plus en plus chaque année pour pouvoir joindre les deux bouts.

Qu’est-ce qui a motivé les banquiers centraux pour garder des taux d’intérêt si bas que cela jette les gens vers des courants politiques très différents ?

Alan Greenspan: Laissez moi vous dire. [Pause] Il y a une chose qui m’inquiète énormément, que personne ne mentionne. Il y a, à la Banque centrale européenne, un mécanisme indispensable puisque la BCE est faite des banques centrales de chacun des pays de la zone euro, il y a un mécanisme appelé TARGET2 et savez-vous ce qu’est TARGET2 ?

A première vue, la réponse est à côté de la plaque, n’a rien à voir avec la question. Nous évoquons les taux bas, la répression financière contre l’épargne, le Brexit et c’est, après réflexion, TARGET2 que nous ressort Alan Greenspan.

Je vous vois venir… non, Greenspan n’est pas gâteux.

Simplement, tout ce qui concerne le dollar n’est pas critiquable puisque c’est son œuvre ou la poursuite de son œuvre. En revanche, il est plus libre d’analyser l’euro.

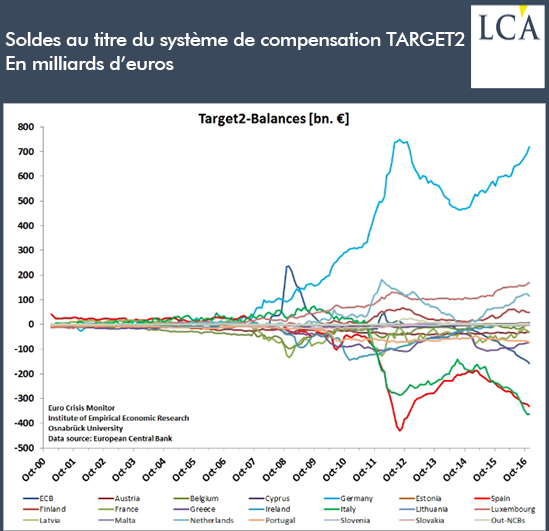

TARGET2 est une tenue de registre de comptes entre différentes banques centrales de l’Eurozone. TARGET2 établit au niveau national, qui doit de l’argent à qui.

Source : http://www.eurocrisismonitor.c om/

Ce déséquilibre dans Target2 signifie que les pays sous l’axe horizontal doivent de l’argent à des entreprises allemandes : des voitures, des machines-outils, des produits chimiques, etc. ont été commandés, consommés mais ne sont toujours pas payés. Les créances douteuses sont stockées dans les banques centrales nationales.

Greenspan a mentionné en premier la Grèce et l’Italie comme foyers d’où pourrait partir cette nouvelle crise, mais curieusement pas l’Espagne dont le solde débiteur est pourtant du même ordre que celui de l’Italie.

C’est peut-être parce que l’Espagne a commencé à mettre en œuvre des réformes politiques qui vont dans le sens de ce qu’on appelle « l’austérité » (c’est à dire visant un budget équilibré). La « règle d’or », qui stipule que toute dépense courante d’un État doit être financée par l’impôt, est une évidence pour les pays du nord de l’Europe mais vue comme une abominable austérité chez les pays du sud. C’est une division politique fondamentale.

Pour exister, une monnaie fiduciaire doit avant tout être acceptée et la convention, le mythe fondateur, doit être très puissant.

Si les gens deviennent de plus en plus réticents à accepter l’euro à l’intérieur de l’union monétaire – et c’est ce que reflètent les votes récents – pourquoi les gens l’accepteraient-ils à l’extérieur ?

Pour plus d’informations et de conseils de ce genre, c’est ici et c’est gratuit