Les dépenses publiques en faveur du logement

L’intervention de l’État dans le secteur du logement est, pour une très grande part, de nature réglementaire : règles d’urbanisme, normes de construction, encadrement des relations entre bailleurs et locataires etc. Cette fiche ne traite pas de ces réglementations mais des dépenses publiques et des prélèvements obligatoires relatifs à la construction, à la propriété ou à l’occupation de logements.

L’intervention de l’État dans le secteur du logement est, pour une très grande part, de nature réglementaire : règles d’urbanisme, normes de construction, encadrement des relations entre bailleurs et locataires etc. Cette fiche ne traite pas de ces réglementations mais des dépenses publiques et des prélèvements obligatoires relatifs à la construction, à la propriété ou à l’occupation de logements.

Le périmètre des aides recensées dans les comptes du logement diffère de celui des dépenses des administrations publiques affectées à la fonction logement. D’un côté, les aides recensées dans les comptes du logement sont, pour certaines, versées par des organismes qui sont classés par les comptables nationaux hors du champ des administrations publiques (par exemple les bonifications des taux des prêts accordés par la Caisse des dépôts et consignations aux organismes HLM).

D’un autre côté, certaines composantes des dépenses publiques affectées à la fonction logement, comme les frais de fonctionnement des administrations ou des « crédits d’impôts » versés aux ménages, ne sont pas considérées comme des aides dans les comptes du logement.

1)Les aides recensées dans les comptes du logement

Les aides inventoriées dans les comptes du logement (26,5 Md€ en 2016, soit 1,2 % du PIB) se décomposent en prestations sociales (20,9 Md€), subventions (3,3 Md€) et bonifications de taux d’intérêt (2,3 Md€).

Les prestations sociales correspondent principalement aux allocations de logement : l’allocation personnalisée au logement (APL ; 8,4 Md€), l’allocation de logement à caractère social (ALS ; 5,3 Md€) et l’allocation de logement familiale (ALF ; 4,4 Md€). Il s’y ajoute des prestations telles que les aides sociales au logement des résidents en hébergement collectif (maisons de retraite…) pour 2,4 Md€.

Les subventions visent principalement les investissements des bailleurs sociaux, surtout dans des constructions neuves.

Les aides sous forme de bonifications de taux d’intérêt correspondent au coût de ces bonifications pour les organismes qui accordent des prêts bonifiés. On y trouve les prêts de la Caisse des dépôts et consignations et du « 1 % logement » aux bailleurs sociaux ainsi que les « prêts à taux zéro » des banques aux ménages (0,7 Md€).

2)Les dépenses publiques affectées à la fonction logement

La nomenclature par fonction de leurs dépenses montre que les administrations publiques ont consacré 28,5 Md€ au logement en 2016 (contre 27,3 Md€ en 2015), soit 1,3 % du PIB, dont 21,6 Md€ sous forme de prestations sociales et 6,9 Md€ sous forme de subventions (y compris les crédits d’impôts[1]) et de frais de fonctionnement des administrations.

Rapportées au PIB, ces dépenses ont été à peu près stables de 1995 à 2007 puis ont connu une forte accélération en 2008-2009 suivie d’une légère baisse.

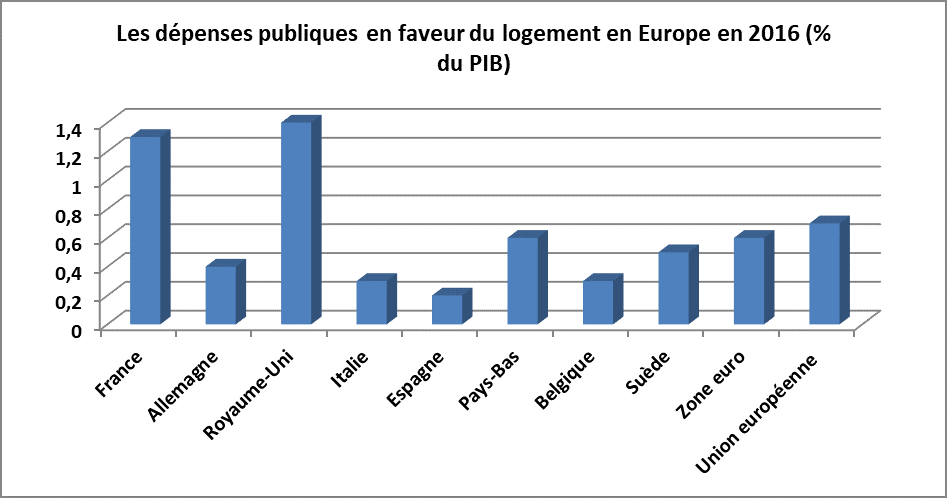

La ventilation des dépenses publiques par fonction publiée par Eurostat permet de comparer celles qui sont affectées au logement entre pays européens. Le graphique suivant montre que la France et le Royaume-Uni se détachent nettement par le poids de ces dépenses, rapportées au PIB, en 2016 : 1,3/1,4 % du PIB contre une moyenne de 0,6/0,7 % dans la zone euro ou l’Union européenne. Le logement est parfois agrégé aux équipements collectifs, ce qui conduit à des dépenses publiques de 2,1 % du PIB en France et 1,0 % dans la zone euro.

La fiscalité du logement

Les comptes du logement donnent une vision extensive de la fiscalité du logement car ils incluent les prélèvements obligatoires, notamment la TVA, assis sur la valeur des services associés au logement tels que l’énergie, l’eau et les assurances. En outre, la TVA sur les logements neufs, incluse dans ce recensement, n’est pas un impôt spécifique à ce secteur (la TVA a vocation à s’appliquer à tous les biens et services).

En revanche, les comptes du logement ne retiennent pas les impôts sur les revenus fonciers (impôts sur le revenu proprement dit, CSG, prélèvements sociaux), ni l’impôt de solidarité sur la fortune (ISF) et les droits de successions, parce qu’ils ne sont pas spécifiques au logement.

Pour des raisons qui ne sont pas clairement explicitées, ils ne retiennent pas non plus la taxe d’habitation (18 Md€ payés par les ménages en 2016), pourtant spécifique au logement.

1)Les prélèvements

Les prélèvements obligatoires, nets des avantages fiscaux, qui sont retracés dans les comptes du logement s’élèvent à 67,9 Md€, soit 3,1 % du PIB, en 2016. Avec la taxe d’habitation, ils atteindraient 86 Md€, soit 3,9 % du PIB.

La TVA, sur les logements neufs, les gros travaux et les services associés au logement compte pour 23,0 Md€ dans ce total ; la taxe sur le foncier bâti pour 21,8 Md€ ; les droits de mutation à titre onéreux pour 9,9 Md€.

2)Les avantages fiscaux

Les avantages fiscaux recensés dans les comptes du logement sont, comme les prélèvements obligatoires associés, entendus en un sens large dans la mesure où ils incluent, par exemple, les taux réduits de TVA sur les travaux d’entretien, et en un sens étroit, dans la mesure où ils ne tiennent pas compte, par exemple, des dégrèvements de taxe d’habitation. Ils ne tiennent pas non plus compte des avantages dont bénéficient les propriétaires occupants: l’absence de taxation des plus-values réalisées à sa revente et, pour certains économistes, du « revenu fictif » qu’ils tirent de leur logement.

Ces avantages fiscaux s’élèvent à 15,2 Md€ en 2016 et comprennent notamment les taux réduits de TVA sur les travaux d’entretien (3,4 Md€) et sur les investissements dans le logement social (2,3 Md€), les diverses réductions d’impôts en faveur de l’investissement locatif (1,7 Md€) et le crédit d’impôt pour la transition énergétique (1,7 Md€).

Après avoir décru au tournant des années 2000, les prélèvements obligatoires sur le secteur du logement nets des dépenses fiscales, ont augmenté de 2001 à 2006, se sont stabilisés de 2006 à 2010 puis ont repris leur mouvement de hausse. Les avantages fiscaux étaient sur une tendance croissante sur toute la période 1995-2011 et ont diminué depuis lors.

C)La situation du logement et l’efficience des instruments

1)La situation du logement

Il est difficile de résumer la situation du logement, et son évolution passée, en quelques chiffres. Le choix a été fait ici de reprendre, dans le tableau suivant, une partie de ceux qui figurent habituellement dans la collection « portait social » de l’Insee.

Il apparaît que le nombre de résidences principales a augmenté de 1,4 % par an de 1996 à 2006, en moyenne, puis de 0,9 % par an de 2006 à 2016, soit plus que la population. Il en résulte une diminution régulière du nombre de personnes par logement. Ces évolutions ont permis dans le passé une forte baisse de la part des logements en situation de surpeuplement, mais une stabilisation de cet indicateur est observée sur les dix dernières années.

La part des ménages sans aucune difficulté de logement[2] a nettement augmenté, mais il reste que près de la moitié d’entre eux éprouve au moins une difficulté et 19 % au moins deux difficultés. Si, compte-tenu de la nature des difficultés retenues par l’Insee, une part significative de ménages connaîtra vraisemblablement toujours au moins une de ces difficultés, ces résultats montrent que la situation du logement n’est pas encore satisfaisante, notamment dans certaines zones dites « tendues ».

)Les avantages et inconvénients des instruments utilisés

Les objectifs des aides et avantages fiscaux en faveur du logement sont multiples : réduire le coût du logement pour les ménages les plus pauvres ; favoriser la mixité sociale ; stimuler la construction ; inciter à faire des travaux créateurs d’emplois ou permettant des économies d’énergie ; encourager la propriété etc.

Il n’est pas question ici d’établir un bilan global de la politique du logement, qui devrait également tenir compte de la réglementation, mais de rappeler les principaux avantages et inconvénients des aides et des dispositifs fiscaux qui sont soulignés dans les études économiques et les rapports administratifs. S’agissant des aides, cette fiche s’appuie sur une note d’analyse de France Stratégie de 2012.

a)Les aides

Une distinction est souvent faire entre les « aides à la pierre », versées aux constructeurs et rénovateurs de logements, sous forme de subventions, de bonification de taux ou d’avantages fiscaux, et les « aides à la personne », versées aux ménages occupants, sous forme notamment d’allocations de logement.

Les aides à la pierre permettent de créer une offre nouvelle à un coût limité, en principe dans les zones où elle est nécessaire et avec une qualité minimale garantie. Cependant, d’une part, l’élasticité de l’offre de logements au coût de production est faible et les « effets d’aubaine » sont donc très importants, ce qui limite l’efficacité de ces aides, du fait du manque de terrains constructibles. D’autre part, les logements sociaux ainsi aidés sont souvent occupés par des ménages qui, compte-tenu de leurs revenus, n’en ont pas besoin et qui, bénéficiant ainsi d’une rente de situation, ont une faible mobilité géographique. Enfin, de nombreuses réglementations ont pour effet, en sens inverse, de restreindre l’offre de logements, en accroissant son coût et en réduisant sa rentabilité

Les aides à la personne ont pour avantage de cibler les ménages qui en ont le plus besoin, de leur laisser un certain choix de logement et de ne pas freiner la mobilité. Elles ont pour inconvénient de pousser les loyers à la hausse, les propriétaires récupérant ainsi une partie des aides. Si les principales contraintes en matière de logement sont du côté de l’offre, leur efficience est faible. En outre, elles peuvent contribuer, comme les minima sociaux, à l’apparition de phénomènes de type « trappe à pauvreté ».

b)Les prélèvements obligatoires et les avantages fiscaux

Si la surface des terrains constructibles est une donnée fixée par les règles d’urbanisme, les analyses économiques montrent que les taxes sur le foncier (hors part correspondant au bâti) pèsent seulement sur les propriétaires et n’ont pas d’effet sur les prix. Elles sont donc souvent recommandées par les économistes pour financer les services locaux, dont elles pourraient refléter la valeur pour les contribuables[3]. Les taxes foncières sont toutefois assises en France sur des valeurs cadastrales sans aucun rapport avec les valeurs vénales réelles.

Les autres prélèvements obligatoires réduisent l’offre de logements (taxes sur le foncier bâti, taxes d’urbanisme…), leur consommation (taxe d’habitation…) ou les deux à la fois (TVA sur les logements neufs…). Les droits de mutation à titre onéreux, qui sont assis sur la valeur des transactions, ont en outre pour effet de réduire le nombre de transactions et de freiner la mobilité géographique.

Les avantages fiscaux ont pour objet de limiter l’impact globalement négatif des prélèvements obligatoires sur l’offre ou la demande de logements, ou sur leur qualité, et de soutenir des composantes particulières de l’offre (dans les zones tendues par exemple) ou de la demande (l’accession à la propriété ou les travaux permettant des économies d’énergie par exemple). Leur efficacité n’a cependant jamais été sérieusement démontrée.

Selon le conseil des prélèvements obligatoires, la réduction du taux de TVA sur les travaux d’entretien, d’aménagement et de rénovation des logements a eu un impact limité sur l’emploi au regard de son coût budgétaire. En outre, son bénéfice est concentré sur les ménages les plus aisés.

Les difficultés de ciblage de la réduction d’impôts pour investissement locatif sont telles que, depuis sa création en 1984 pour stimuler conjoncturellement la construction, elle a été modifiée, et maintenue en principe temporairement, par presque tous les ministres du logement, lesquels ont donné leur nom à une variante de ce dispositif tout aussi critiquable que les précédentes. Son efficacité n’a jamais fait l’objet d’une évaluation indépendante.

[1] Par exemple, le prêt à taux zéro est considéré comme une aide sous forme de bonification de taux dans les comptes du logement et comme une subvention, sous forme de crédit d’impôt, aux banques pour financer le logement dans le compte des administrations publiques. Juridiquement, le coût de la bonification est remboursé aux banques sous la forme d’un crédit d’impôt.

[2] L’Insee interroge les ménages sur les difficultés suivantes : surpeuplement, absence de salle de bain, absence de toilettes, pas d’eau chaude, pas de chauffage, logement trop petit, difficulté à chauffer, logement humide, logement bruyant.

[3] Une amélioration des services locaux devant, en théorie, entraîner une hausse de la valeur vénale des logements et donc de l’assiette des taxes foncières.