La déconjugalisation de l’impôt sur le revenu, une option dangereuse

En réalité, la question du quotient conjugal est beaucoup plus vaste que sa simple réduction à un mécanisme de division du revenu fiscal de référence des couples. Le revenu secondaire (après redistribution) des enfants est également en jeu, tout comme l’incitation aux transferts financiers entre conjoints dont les revenus sont très différents. Par ailleurs, si c’est l’autonomie du conjoint le moins rémunéré qui est ici visée, le mécanisme pourrait être fortement inflationniste du côté des dépenses sociales. Comme l’évoque Henri Sterdyniak de l’OFCE dès 2004, « Si on refuse de tenir compte dans le calcul de l’impôt du partenaire riche de l’existence du partenaire sans revenu, a-t-on le droit de tenir compte de l’existence du partenaire riche, pour évaluer l’aide sociale à laquelle le partenaire démuni a droit ? [2] » En somme la question de la « déconjugalisation » peut se résumer à cinq axes :

- La déconjugalisation est-elle plus favorable sur le plan fiscal aux couples de droit (mariés, pacsés) ou de fait (concubins).

- La déconjugalisation est-elle plus favorable quant au niveau de vie des enfants de ces différents couples ?

- Quelle est l’incidence de la déconjugalisation sur la prise en compte du ménage dans le cadre des dispositifs sociaux ?

- L’effet sur l’inactivité des femmes est-il suffisant pour justifier une déconjugalisation ?

- Enfin, quid des retraités concernés par la réforme ?

1) La déconjugalisation est-elle plus favorable aux couples de droit ou aux couples de fait ?

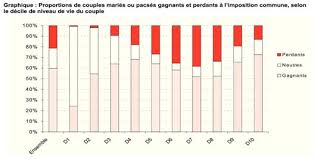

Une étude récente, livrée par l’INSEE [3] permet de remettre à jour les données fiscales concernant l’impact du quotient conjugal sur les couples. Elle met en exergue que d’un strict point de vue de stratégie fiscale, pour ces 12,4 millions de couples, 71% d’entre eux sont potentiellement bénéficiaires de l’existence du quotient conjugal, tandis que pour les 29% restants (soit 3,6 millions) – leurs revenus (même différents) correspondant aux mêmes tranches d’impôts -, l’arbitrage fiscal est relativement neutre entre couple légal et union libre. L’avantage de l’étude est de proposer une confrontation entre ces éléments théoriques et les effets produits par micro-simulation [4]. Il apparaît que 60% des couples mariés ou pacsés ont un impôt inférieur à celui qu’ils paieraient s’ils remplissaient des déclarations séparées. Par ailleurs, 21% des couples mariés/pacsés perdraient à une imposition commune et pour 19% l’arbitrage fiscal entre les deux stratégies se révèlerait neutre.