Le crédit ne sera pas le catalyseur de la consommation américaine

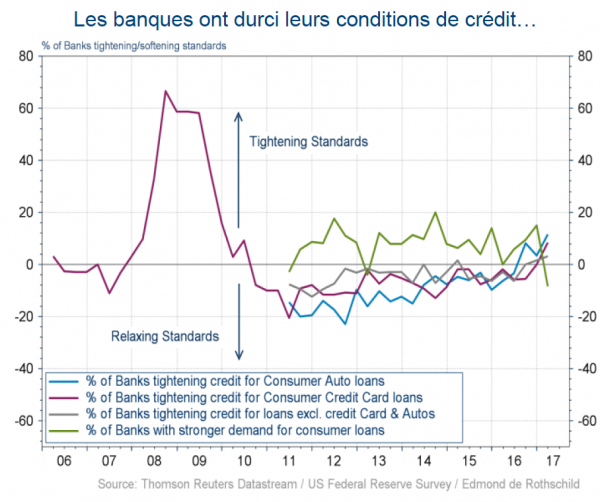

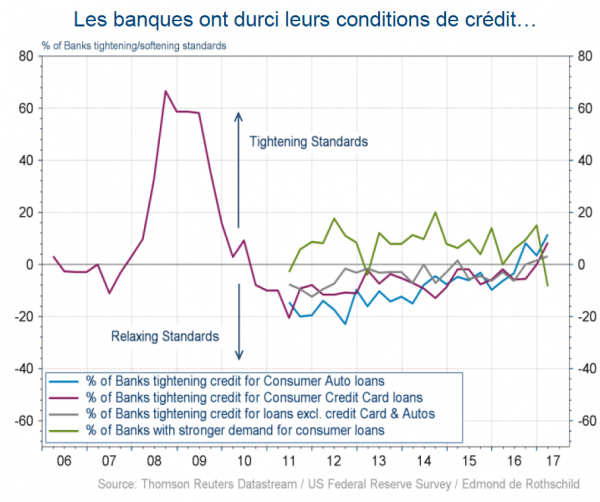

Aux Etats-Unis, l’encours de dette des ménages – regroupant hypothèques et crédits à la consommation – a dépassé ses niveaux d’avant-crise depuis le premier trimestre 2016 pour se situer à USD 14’756 milliards (78% du PIB). En janvier 2017, la croissance du crédit à la consommation a cependant ralenti à 6.3% sur un an, contre 6.5% en décembre. Parallèlement, les banques ont durci les conditions de crédit pour les prêts automobiles et les cartes de crédit au premier semestre 2017 (cf. graphique de gauche, page suivante). Elles n’ont en revanche pas modifié leurs conditions de crédit pour les prêts immobiliers résidentiels. La hausse des pertes (charge-offs) et des retards de paiements de plus de 90 jours sur des prêts à la consommation constatés par les banques fin 2016 expliquent ce durcissement des conditions de crédit (cf. graphique).

La hausse du taux d’intérêt de référence (prime rate) exigé par les banques a en effet augmenté de 3.25% en novembre 2015 à 3.75% en février 2017 (cf. graphique) et pourrait être une des raisons des retards de paiement identifiés. Si les taux réels ont baissé du fait de la remontée de l’inflation au cours de cette même période, passée de 0.4% en novembre 2015 et 2.8% en février 2017, le retour de l’indice des prix autour de 2% devrait se traduire par une remontée des taux réels dans les mois à venir ce qui pourrait accroitre les retards de paiement. Les enquêtes auprès des consommateurs indiquent que ces derniers s’attendent à une baisse de la facilité d’accès au crédit ce qui signifie que la tendance de ralentissement du crédit pourrait se poursuivre en février. Cet environnement de taux plus élevés s’inscrit en ligne avec notre prévision d’une consommation des ménages stable au premier semestre 2017.

La réforme de santé proposée par D. Trump, l’American Health Care Act (AHCA), a été rejetée par la Chambre des Représentants ce vendredi 17 mars. L’échec de la réforme de l’Obamacare a déçu les investisseurs car il les a amenés à penser que la nouvelle administration aurait du mal à rassembler le Congrès autour des mesures proposées lors de la campagne présidentielle. En conséquence, le dollar s’est déprécié, passant de 1.08 vendredi soir à 1.09 au moment de la rédaction, et les taux souverains à 10 ans sont passés de 2.42% à 2.35%. Le Congressional Budget Office (CBO) avait estimé que la réforme permettrait au gouvernement d’épargner uniquement USD 150 milliards entre 2017 et 2026. La faiblesse de ce montant provenait du fait que la réforme AHCA aurait réduit non seulement les dépenses du gouvernement mais également les revenus intégrés dans l’Obamacare. D’après le CBO, 52 millions de personnes âgées entre 0 et 65 ans se seraient retrouvées sans assurance en 2026 contre 28 millions prévus dans la loi actuelle. L’administration Trump devrait dorénavant se concentrer sur les baisses d’impôts sur le revenu et sur les sociétés afin de pouvoir soumettre une première proposition d’ici l’été 2017.

En zone euro, les dernières données indiquent une poursuite de l’accélération de l’activité économique initiée en fin d’année 2016. Une fois de plus, les Purchasing Manager’s Index (PMI) ont surpris à la hausse, excédant les prévisions les plus optimistes. L’indice composite a ainsi atteint 56.7 en mars contre 56 en février, son niveau le plus élevé depuis bientôt six ans. Le constat est similaire pour les deux plus grosses économies de l’Union monétaire : le PMI composite français a atteint 57.6 (55.9 en mars) porté par la croissance dans le secteur des services tandis que l’indice allemand a fini à 57 (56.1 en mars) soutenu par une forte demande extérieure pour ses produits manufacturés.

Le crédit aux ménages a continué d’accélérer atteignant 2.3% en février grâce à l’accélération continue du crédit hypothécaire (2.8%), signe du redémarrage des marchés immobiliers en zone euro. Le crédit aux entreprises non-financières a quant à lui légèrement ralenti de 2.3% en janvier à 2% en février. Selon l’enquête sur la distribution du crédit bancaire de la BCE du premier trimestre 2017, ce ralentissement ne devrait cependant pas être tendanciel. Les banques anticipent un assouplissement des conditions d’octroi de crédit au premier trimestre 2017, après un léger resserrement au dernier trimestre de 2016, et une poursuite de l’augmentation de la demande de crédit de la part des entreprises.

Ces statistiques confortent notre prévision de croissance du PIB en glissement trimestriel de 0.6% au premier trimestre 2017 ce qui serait le deuxième rythme de croissance le plus rapide depuis 2011 (cf. graphique). Malgré cela, nous continuons d’anticiper que la BCE poursuivra son programme d’assouplissement quantitatif en 2017. En effet, l’output gap demeure négatif ce qui devrait limiter les pressions à la hausse sur l’inflation sous-jacente, qui se maintient à 0.9%.

La totalité de l’Hebdomadaire d’économie est réservée aux abonnés.

Abonnez-vous gratuitement à l’Hebdomadaire d’économie !